アパレル企業の自社ECモール売上もまとめてみた!

先週はモールが専業のファッションECモールを中心に流通総額をまとめましたが、今回はアパレル企業が自社ブランドを複数展開している「自社ECモール」に焦点を当ててみました。マルチブランド戦略を取っているアパレル企業は自社内に複数ブランドを保有していて、ブランド毎にECサイトを作っていたら管理もめちゃくちゃ大変です。それを一括でモールにしてしまったのが自社ECモールですね。

ブランド横断で顧客を回遊させる事も可能なので、顧客のLTVを伸ばしやすく、またブランドが複数集まれば全体のコンテンツ・SKU数が増えやすいので検索にも強くなるでしょう。企業名とモール名がリンクしていない場合もありますので、そういったところも要チェックですね。

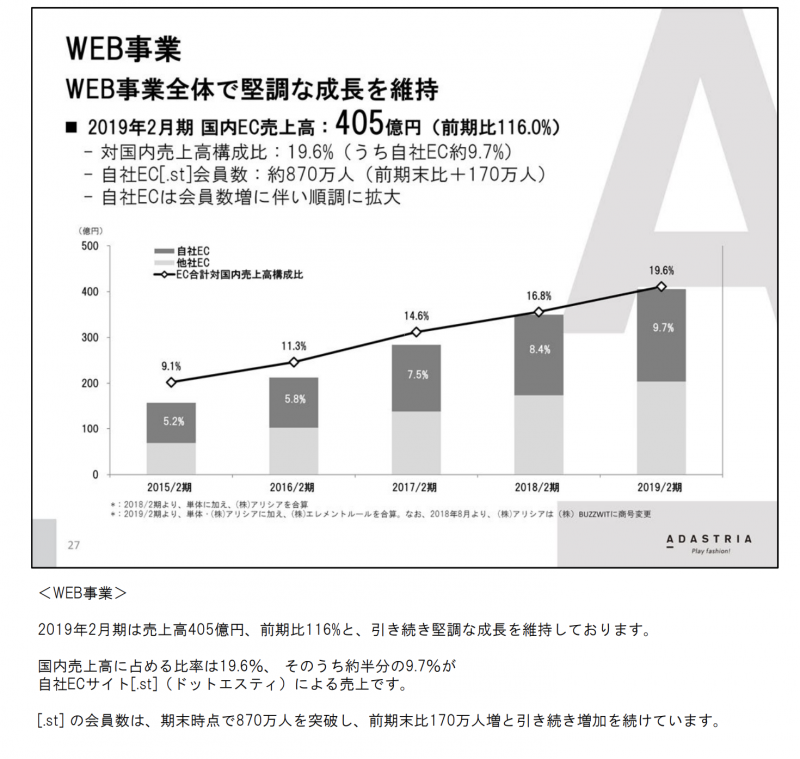

.st(ドットエスティ)

年商:2223.76億円

自社EC売上:200億円

アダストリアが運営する自社モール「ドットエスティ」は単体で200億円。他社モール含めたEC売上は400億円を超えており、EC比率は20%近い数字。国内アパレル企業でトップクラスのEC売上といっていい数字です。昨年は1ヶ月程度、新システムの切り替えで不具合を起こし販売停止していたのですが、それでもこの数字は企業の底力を感じます。

ファッションECモールの弱点として、複数ブランドを展開するからこそ各ブランドの色が出しにくいという点があるのですが、アダストリアの場合、ベーシックなブランドが多いのでモール展開は非常に合理的ですね。今も積極的に新ブランド開発をしている同社ですが、まずはこちらのモールで販売しながら当たりを見て、そこから実店舗を出店という形も取れますね。

早い段階から、アダストリアは自社公式サイトを無くしてFacebookページで代用するなどの施策を取っていましたが、今は全てドットエスティに集約しているようです。会員数の伸びも大きく、まだまだ成長を感じさせるモールです。

BAYCREW'S STORE

(2019年8月期)

年商:1335億円

自社EC売上:195億円(2018年?)

「ECモール依存」を脱し自社EC比率6割超え、ベイクルーズ成功の軌跡

EC売上335億円のうち、195億円が自社EC売上のベイクルーズ。上記は2019年4月の記事なので、恐らく2018年度の数字と推測されます。2019年の数字はもうちょっと伸びてそうですね。EC比率30%と、この規模では非常に高く、自社EC比率は60%程度でモール依存度も低め。上記記事の通り、モール脱却の最有力候補と言われていたのですが、一転してAmazonへの出店を決めたのがつい先日の事。コロナの影響もあり、過去出店していなかったモールへ出店を決めたブランドはちらほらありますが、ベイクルーズも例外では無かったという事でしょうか。

ベイクルーズは過去、ブランド公式サイトもしっかり作り込んでいてコンテンツが充実していたのですが、最近は公式サイトが全ブランド、同じテンプレートを使っているような情報設計になっています。こちらもサイトコンテンツをモールに集約しているといった形に見えますね。運用面を考えると、全てモールで一元管理していくのが合理的ではあります。

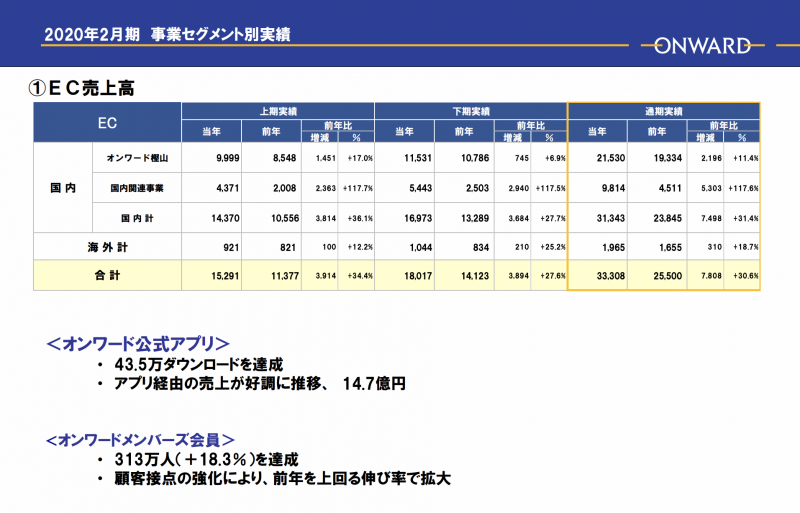

ONWARD CROSSET

年商:2482.33億円

自社EC売上:253億円?

グループ全体のEC売上は333億円。今期は何故か自社ECの比率は公開せず。昨年は76%が自社比率だったので、同じ水準だと仮定するなら約253億円になり、ベイクルーズやアダストリアを超える規模ですね。この2社より年商が大きいので当然と言えば当然なのですが、百貨店アパレルは出店場所とブランド属性から、ECを伸ばすのが難しいジャンルです。百貨店は消化仕入れでの契約の場合、ブランドの売上に応じて百貨店に入ってくる金額が変わります。掛け率30%なら1000万円の売上があるブランドは、300万円が百貨店側の取り分になりますが、売上が800万円なら百貨店の取り分は240万円になる、といった具合ですね。

ECに送客されると百貨店は自社の売上が下がってしまう事から、EC送客がNGである事、また顧客の年齢層を考えるとWebだけでお買い物が完結しにくい、という事が挙げられるのです。これらの課題を抱えながら自社ECをここまで伸ばしたのは驚くべき事だと思います。2019年がスタートした頃にはZOZO離脱で話題になっていましたが、ここに来て再度出店を決めるなど戦略にややブレがあるようにも見えます。ECの統括が変わったからなのか、コロナの影響でWebで取れる売上は取っておきたいと思ったのか定かではありませんが、変化が早いモールとブランドの動きは今後も注目ですね。

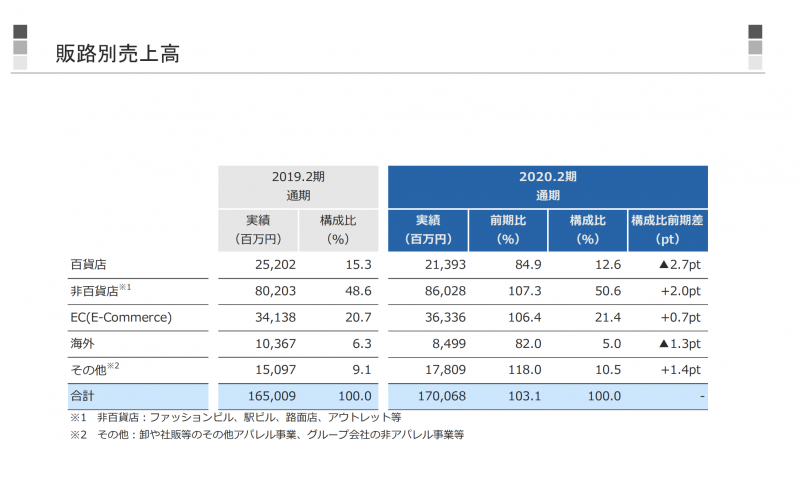

Mix.Tokyo

年商:1700億円

自社EC売上:100億円?(2019年)

自社ECモールの売上は公開していないTSIホールディングスですが、以前に別のメディアが予測として出していたのが2019年度で100億円という売上。ECトータルでは363億円と規模感は大きいものの、モール依存度は高めですね。百貨店アパレルと認識されている同社ですがその販路は相当変化しており、今や百貨店の売上構成比より非百貨店の売上構成比の方が大きく、50.6%と全体の半数を占めております。やはり百貨店からのEC送客はハードルが高いとふんだのか、販路を切り替えているのではないかと。同社はEC化率50%を目指しているようですが、ここから更に比重をあげようとすると恐らく店舗を閉鎖し、売上規模を落としながら比率を高めていくしかないのではないかと思います。利益率は高くなるでしょうけど、店舗を失う事による機会損失が心配ですね。EC偏重になるとプロパー消化率は下がる恐れもあります。ECが強くて有名なナノユニバースの存在が大きいですが、実は毎年粗利率が2ポイントずつ下落しており、直近の決算では43.7%。ZOZOでのクーポン施策も目立ちますので本末転倒にならなければいいのですが。

前進の東京スタイルがM&Aに先見の明があったのか、StussyもナノユニバースもROSE BUDも全て、東京スタイルが買収していた会社ですね。会社名は消失してしまいましたが、今のTSIを支えているのはキャッシュ面でもブランド面でも東京スタイルの存在が大きいと言えるでしょう。

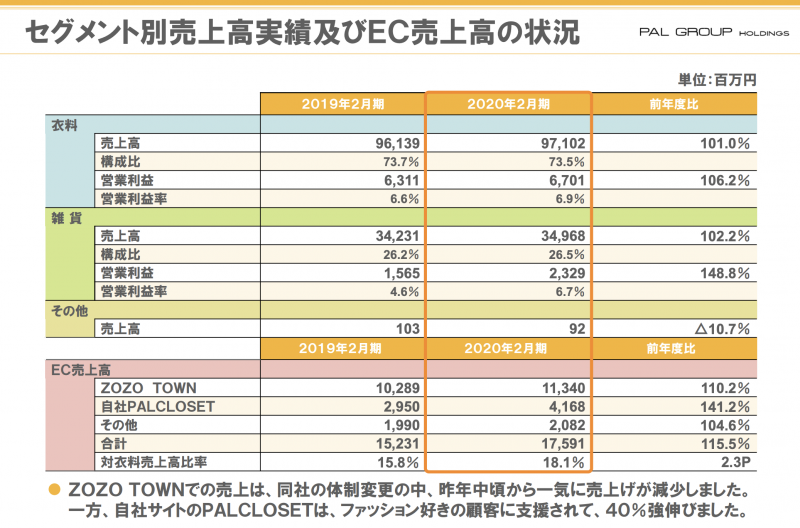

PAL CLOSET

年商:1377億円

自社EC売上:41.68億円

年商1377億円で売上規模としてはベイクルーズ(1335億円)と変わらない規模ですが、ECだけ見るとグループ全体で176億円と半分程度の数字。更に自社ECの比率は低く、モール依存度が高い状態です。自社ECの成長率は非常に高いので、徐々にモール依存から脱却は図っているようにも捉える事ができますね。パルの特徴としては保有しているブランドの属性がとにかく多様であり、様々なジャンルのブランドが混在しているからこそアダストリアと真逆でモールでの運用は難しそう。

個人的にはサザビーリーグ同様、自社モールではなく各ブランドで運用する方が伸びそうな気はしています。ただ、多様なブランドを取り扱っているおかげか業績の安定感は業界でもトップクラス。キャッシュフローも在庫も問題無く、健全な経営を継続出来ているので急なECシフトをしないで良さそうです。

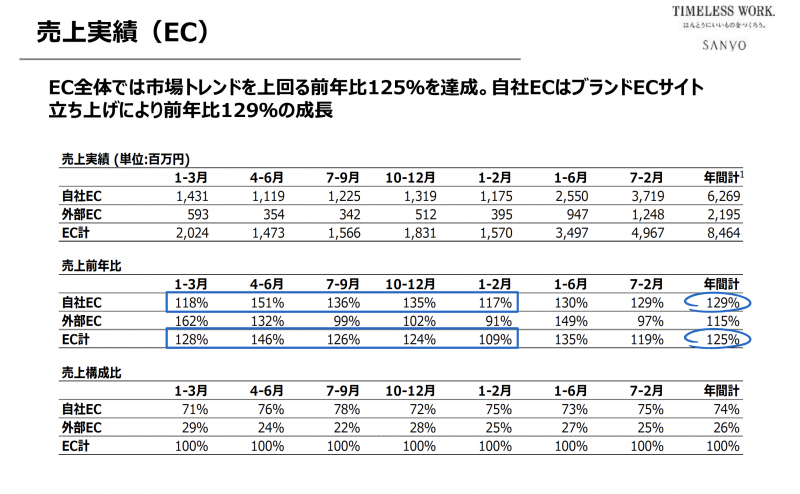

SANYO iStore

年商:688億円

自社EC売上:62.69億円

やる事なす事、いつもボコボコに言われる三陽商会ですが、何故かECはやる事ちゃんと出来ている様子。年商688億円に対しEC全体の売上84.64億円。自社ECで62.69億円と自社だけで年商の9.1%を稼ぐ計算。オンラインは自社ECモールでの展開がメインですが、ラブレスのような世界観強めのところはECを独立させたり、その他のブランドでも公式サイトでしっかりコンテンツからECへの導線を引いていたりと、百貨店アパレルらしからぬ仕事です。

EC支援会社のルビーグループを買収する前からこの状況なので、内製しているECチームが優秀なんではないかと。一番売り上げのインパクトになる商品企画が相当やばいのでECチームは不運ですね。マッキントッシュロンドン、クレストブリッジに始まりCAST、エコアルフ、Story And The Studyと鳴かず飛ばずが続いている同社を救う事ができるのでしょうか。PLは毎年ボロボロですが、皆さんが思っているほど会社のキャッシュは酷く無いので、今のうちに何とかしてほしいものですね。

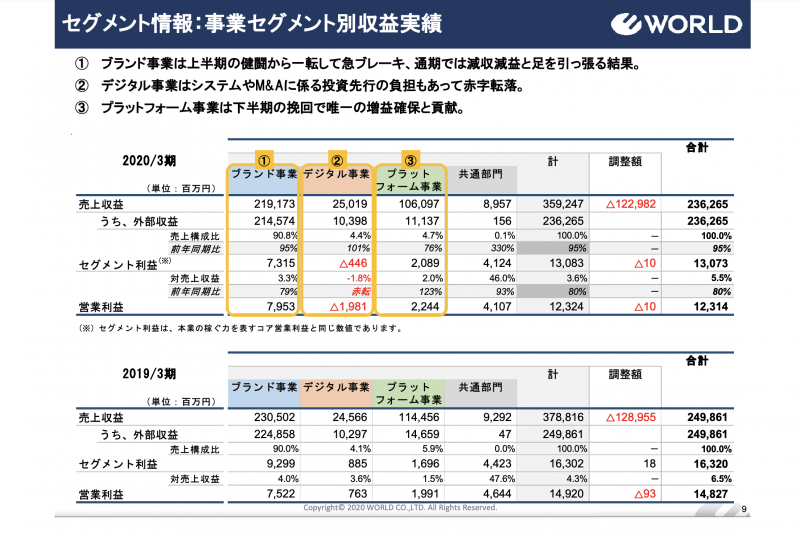

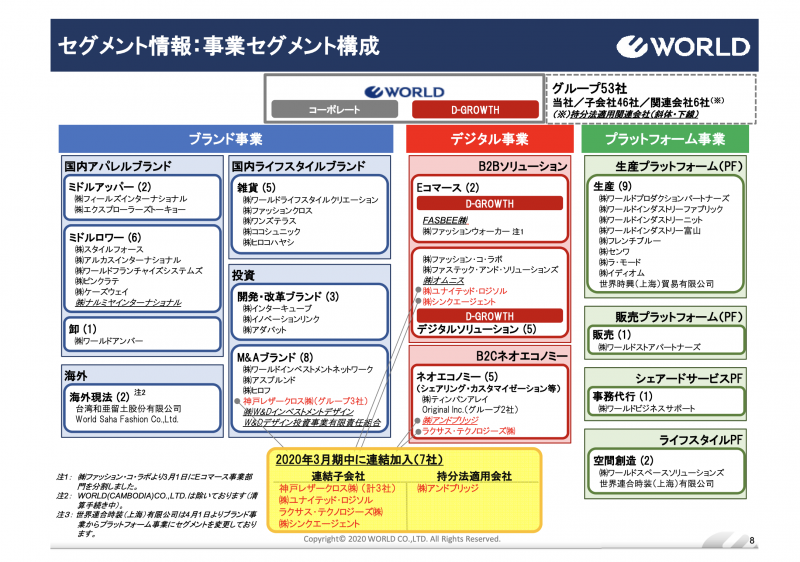

WORLD ONLINE STORE

年商:2363.65億円

自社EC売上:120億円?(2019年)

リユース店やファッションレンタルサービスの買収など、もはや本業よりも他業種のM&Aでニュースを賑わせているワールド。過去、国内アパレルのトップを走っていた同社も百貨店の凋落と共に年商規模は下落。ECでも競合のオンワード 樫山に水を開けられていますが利益は持ち直している様子。ワールドがややこしいのは「デジタル事業」という括りで250億円と計上されているのですが、EC以外にも色々と数字が含まれているのでEC売上が不明瞭なところ。

2019年に120億円程度と予測しているメディアがありましたので、デジタル事業の半分がECの売上ではないかと推測されます。オンワードの半分以下でデジタル事業は赤字。まだまだしっかり手をつけれているとは言えないでしょう。幸い、ブランド事業で利益が出ていますから、ECに注力する事で更に業績は良くなっていきそうですね。

○USAGI ONLINE

(2019年8月期)

年商:787億円

自社EC売上:83.2億円

マッシュHDの8月期 2ケタ増収の787億円 アパレル、コスメ伸び

成長が常に著しいマッシュスタイルラボのEC比率は18%との報道があり、そのままの計算なら142億円程度。マッシュは自社ECモールであるウサギオンライン以外に各ブランドごとにECを運営しているといったちょっとユニークな取り組みをしていますね。ウサギオンラインは分社化していますから、モール担当とは別に各ブランド担当が別で自ブランドのECを動かしているのではないかと推測。同社は「USAGI MAGAZINE」というオウンドメディアも運用していますが、メディアというよりウサギオンラインの商品紹介をごりごりしているページ、といった印象でしょうか。

ジュンとデイトナと共同で「STYLEVOICE.COM」というECモールをスタートするなどEC関連は非常に精力的なのですが、あまり効率が良いようには見えません。また、スナイデルが出店した際の売り上げがよく報道されていますが、あれだけ出店とリニューアル繰り返しているとキャッシュフローがとても心配になりますね。売上・営業利益は素晴らしいのですが、在庫・キャッシュフローが気になる会社です。(余計なお世話)

ある程度数字が公開されていて、尚且つ主要なアパレル企業の自社ECモールをピックアップしてみました。どの企業も共通して言えるのは国内における実店舗の出店は抑制しており、ECの比重を伸ばしてきているという事でしょうか。その中で、他社モールも伸ばすのか、自社ECメインにしていくかの方向性の違いはあるようですね。コロナの影響もあり、トレンドは他社モール依存に傾きそうではありますが、引き続き追っかけていきたいと思います!

- タグ: アパレルEC決算書解説